La Suprema Corte è intervenuta per disciplinare una casistica funzionale alla definizione di area edificabile: la sentenza 10713 dello scorso 11 maggio ha infatti stabilito che la vendita di un terreno destinato in base al piano regolatore a divenire un centro sportivo deve essere sottoposta all’imposta di registro. La Corte ha anche spiegato, ai fini di questa decisione, che non rileva la presenza di un basso indice di edificabilità. Perché ci si è dovuti pronunciare in proposito? Due srl avevano fatto ricorso contro un avviso di liquidazione, con cui l’Amministrazione richiedeva appunto l’applicazione di tale imposta proporzionalmente alla cessione di terreni: per l’ufficio non sussistevano i requisiti per sottoporre l’operazione all’imposizione dell’Iva.

La Suprema Corte è intervenuta per disciplinare una casistica funzionale alla definizione di area edificabile: la sentenza 10713 dello scorso 11 maggio ha infatti stabilito che la vendita di un terreno destinato in base al piano regolatore a divenire un centro sportivo deve essere sottoposta all’imposta di registro. La Corte ha anche spiegato, ai fini di questa decisione, che non rileva la presenza di un basso indice di edificabilità. Perché ci si è dovuti pronunciare in proposito? Due srl avevano fatto ricorso contro un avviso di liquidazione, con cui l’Amministrazione richiedeva appunto l’applicazione di tale imposta proporzionalmente alla cessione di terreni: per l’ufficio non sussistevano i requisiti per sottoporre l’operazione all’imposizione dell’Iva.

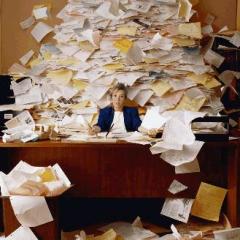

In Italia, ed in particolare in città come Latina, Napoli e Salerno, la pressione fiscale risulta essere tra le più elevate, mentre è meno

In Italia, ed in particolare in città come Latina, Napoli e Salerno, la pressione fiscale risulta essere tra le più elevate, mentre è meno