Sia gli arretrati da lavoro dipendente, sia le somme riscosse da trattamento di fine rapporto, sono soggette all’imposta sul reddito delle persone fisiche (IRPEF); in entrambi i casi, applicando il metodo della cosiddetta “tassazione separata“, il calcolo viene effettuato in via preventiva dal datore di lavoro, in qualità di sostituto di imposta. Dopodiché, sarà l’Agenzia delle Entrate che, in funzione dei redditi percepiti e dichiarati dal contribuente negli anni precedenti, provvederà ad effettuare il calcolo definitivo. In particolare, per quanto riguarda il calcolo dell’imposta sugli arretrati da lavoro dipendente, la base da prendere in considerazione è quella relativa ai redditi medi percepiti dal contribuente nei due anni precedenti; pur tuttavia, se nei due anni precedenti non è stato percepito alcun reddito, sugli arretrati, in accordo con quanto riporta l’Agenzia delle Entrate nell’Annuario del Contribuente 2009, sarà applicata l’aliquota IRPEF del 23%.

Sia gli arretrati da lavoro dipendente, sia le somme riscosse da trattamento di fine rapporto, sono soggette all’imposta sul reddito delle persone fisiche (IRPEF); in entrambi i casi, applicando il metodo della cosiddetta “tassazione separata“, il calcolo viene effettuato in via preventiva dal datore di lavoro, in qualità di sostituto di imposta. Dopodiché, sarà l’Agenzia delle Entrate che, in funzione dei redditi percepiti e dichiarati dal contribuente negli anni precedenti, provvederà ad effettuare il calcolo definitivo. In particolare, per quanto riguarda il calcolo dell’imposta sugli arretrati da lavoro dipendente, la base da prendere in considerazione è quella relativa ai redditi medi percepiti dal contribuente nei due anni precedenti; pur tuttavia, se nei due anni precedenti non è stato percepito alcun reddito, sugli arretrati, in accordo con quanto riporta l’Agenzia delle Entrate nell’Annuario del Contribuente 2009, sarà applicata l’aliquota IRPEF del 23%.

IRPEF

Rimborsi fiscali per i contribuenti della Regione Toscana

Anche nella Regione Toscana tanti contribuenti si apprestano a ricevere o hanno già ricevuto a mezzo posta le notifiche per i rimborsi fiscali; le persone fisiche interessate nella Regione ai rimborsi sono ben 50 mila per un ammontare complessivo di tasse restituite pari a ben 35 milioni di euro. L’importo medio di ogni istanza di rimborso è pari a 710 euro, e la Direzione regionale delle Entrate, a tal fine, ricorda ai contribuenti di stare molto ma molto attenti alle truffe via posta elettronica. Sono stati infatti rilevati messaggi e-mail truffa in cui si chiede ai contribuenti, per accedere ai rimborsi, di inviare i propri dati e le proprie coordinate bancarie; ma trattasi chiaramente di una frode bella e buona visto che l’Agenzia delle Entrate, e nessuna delle sue Direzioni regionali, richiede mai e poi mai informazioni e dati di qualsiasi tipo da inoltrare a mezzo posta elettronica.

Anche nella Regione Toscana tanti contribuenti si apprestano a ricevere o hanno già ricevuto a mezzo posta le notifiche per i rimborsi fiscali; le persone fisiche interessate nella Regione ai rimborsi sono ben 50 mila per un ammontare complessivo di tasse restituite pari a ben 35 milioni di euro. L’importo medio di ogni istanza di rimborso è pari a 710 euro, e la Direzione regionale delle Entrate, a tal fine, ricorda ai contribuenti di stare molto ma molto attenti alle truffe via posta elettronica. Sono stati infatti rilevati messaggi e-mail truffa in cui si chiede ai contribuenti, per accedere ai rimborsi, di inviare i propri dati e le proprie coordinate bancarie; ma trattasi chiaramente di una frode bella e buona visto che l’Agenzia delle Entrate, e nessuna delle sue Direzioni regionali, richiede mai e poi mai informazioni e dati di qualsiasi tipo da inoltrare a mezzo posta elettronica.

Rimborsi fiscali in arrivo per i contribuenti delle Regioni Marche ed Abruzzo

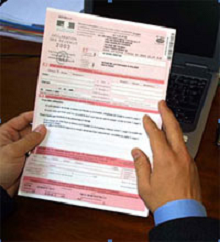

Sono in via di inoltro nella Regione Marche rimborsi fiscali per un ammontare pari ad oltre tredici milioni di euro. A darne notizia è la Direzione regionale dell’Agenzia delle Entrate, precisando che trattasi di rimborsi legati alle dichiarazioni dei redditi che sono state presentate fino all’anno 2007. I contribuenti che riceveranno i rimborsi sono pari a circa 23 mila per un importo medio restituito pari a quasi 600 euro; in linea con quanto già comunicato nei giorni scorsi dalle Entrate, la Direzione regionale ricorda ai contribuenti come sia possibile ricevere i rimborsi dietro la presentazione del modulo che l’Amministrazione finanziaria nei prossimi giorni provvederà a recapitare presso il domicilio dei contribuenti interessati. I rimborsi possono essere incassati presentando il modulo inviato dalle Entrate presso gli uffici postali, oppure si può optare per l’emissione di un vaglia cambiario a cura della Banca d’Italia.

Sono in via di inoltro nella Regione Marche rimborsi fiscali per un ammontare pari ad oltre tredici milioni di euro. A darne notizia è la Direzione regionale dell’Agenzia delle Entrate, precisando che trattasi di rimborsi legati alle dichiarazioni dei redditi che sono state presentate fino all’anno 2007. I contribuenti che riceveranno i rimborsi sono pari a circa 23 mila per un importo medio restituito pari a quasi 600 euro; in linea con quanto già comunicato nei giorni scorsi dalle Entrate, la Direzione regionale ricorda ai contribuenti come sia possibile ricevere i rimborsi dietro la presentazione del modulo che l’Amministrazione finanziaria nei prossimi giorni provvederà a recapitare presso il domicilio dei contribuenti interessati. I rimborsi possono essere incassati presentando il modulo inviato dalle Entrate presso gli uffici postali, oppure si può optare per l’emissione di un vaglia cambiario a cura della Banca d’Italia.

Rimborsi fiscali: sono ancora milioni i contribuenti che aspettano

Nella giornata di ieri l’Agenzia delle Entrate ha reso noto che sono pronti per essere restituiti ai cittadini ben 600 milioni di euro di tasse attraverso la bellezza di 900 mila pratiche di rimborso. I beneficiari nei prossimi giorni riceveranno l’attestazione del rimborso che spetta, e potranno andare a riscuotere negli uffici postali, oppure incassare attraverso l’emissione di un vaglia cambiario della Banca d’Italia, oppure ancora comodamente attraverso un bonifico bancario. Ma quanti sono complessivamente in Italia i contribuenti che ancora aspettano dal Fisco dei rimborsi fiscali? Ebbene, secondo quanto mette in evidenza e denuncia Contribuenti.it – Associazione Contribuenti Italiani -, i rimborsi annunciati ieri dall’Agenzia delle Entrate sono solamente una goccia in un oceano. Il Presidente dell’Associazione, Vittorio Carlomagno, sottolinea infatti come alla data del 30 giugno scorso ci siano la bellezza di 12,4 milioni di contribuenti, secondo le stime dello Sportello del Contribuente, che aspettano somme per complessivi 55,8 miliardi di euro.

Nella giornata di ieri l’Agenzia delle Entrate ha reso noto che sono pronti per essere restituiti ai cittadini ben 600 milioni di euro di tasse attraverso la bellezza di 900 mila pratiche di rimborso. I beneficiari nei prossimi giorni riceveranno l’attestazione del rimborso che spetta, e potranno andare a riscuotere negli uffici postali, oppure incassare attraverso l’emissione di un vaglia cambiario della Banca d’Italia, oppure ancora comodamente attraverso un bonifico bancario. Ma quanti sono complessivamente in Italia i contribuenti che ancora aspettano dal Fisco dei rimborsi fiscali? Ebbene, secondo quanto mette in evidenza e denuncia Contribuenti.it – Associazione Contribuenti Italiani -, i rimborsi annunciati ieri dall’Agenzia delle Entrate sono solamente una goccia in un oceano. Il Presidente dell’Associazione, Vittorio Carlomagno, sottolinea infatti come alla data del 30 giugno scorso ci siano la bellezza di 12,4 milioni di contribuenti, secondo le stime dello Sportello del Contribuente, che aspettano somme per complessivi 55,8 miliardi di euro.

Pronti i “bonus arredi” per le abitazioni da ristrutturare

La circolare 35/E pubblicata ieri dall’Agenzia delle Entrate contiene tutte le disposizioni e informazioni relative ai cosiddetti “bonus arredi”: tale agevolazione è stata introdotta dalla stessa Agenzia per venire incontro agli acquirenti di immobili ed elettrodomestici che intendono arredare abitazioni che devono essere sottoposte ad opera di ristrutturazione. Nello specifico, il plafond di 10.000 euro spetta a questo tipo di immobili e si va a beneficiare di una detrazione dell’Irpef pari al 20% della spesa. Quali soggetti possono accedere a tale bonus? I contribuenti devono aver sostenuto spese di ristrutturazione per lavori e interventi avviati dopo il 1°luglio 2008: la detrazione arriva poi anche al 36% per quegli arredi che sono sottoposti a una manutenzione straordinaria, al restauro e al risanamento conservativo. Sono invece esclusi dall’agevolazione delle Entrate i lavori condominiali, la manutenzione ordinaria, la realizzazione di garage o di posti auto. Tra l’altro, queste spese devono essere state sostenute nel periodo compreso tra il 7 febbraio e il 31 dicembre 2009, affinché possano rientrare nel beneficio fiscale: i beni in esame sono soprattutto i mobili, gli elettrodomestici di classe A+, televisori e personal computer, da acquistare con un bonifico bancario o postale.

La circolare 35/E pubblicata ieri dall’Agenzia delle Entrate contiene tutte le disposizioni e informazioni relative ai cosiddetti “bonus arredi”: tale agevolazione è stata introdotta dalla stessa Agenzia per venire incontro agli acquirenti di immobili ed elettrodomestici che intendono arredare abitazioni che devono essere sottoposte ad opera di ristrutturazione. Nello specifico, il plafond di 10.000 euro spetta a questo tipo di immobili e si va a beneficiare di una detrazione dell’Irpef pari al 20% della spesa. Quali soggetti possono accedere a tale bonus? I contribuenti devono aver sostenuto spese di ristrutturazione per lavori e interventi avviati dopo il 1°luglio 2008: la detrazione arriva poi anche al 36% per quegli arredi che sono sottoposti a una manutenzione straordinaria, al restauro e al risanamento conservativo. Sono invece esclusi dall’agevolazione delle Entrate i lavori condominiali, la manutenzione ordinaria, la realizzazione di garage o di posti auto. Tra l’altro, queste spese devono essere state sostenute nel periodo compreso tra il 7 febbraio e il 31 dicembre 2009, affinché possano rientrare nel beneficio fiscale: i beni in esame sono soprattutto i mobili, gli elettrodomestici di classe A+, televisori e personal computer, da acquistare con un bonifico bancario o postale.

In arrivo i rimborsi fiscali dell’Agenzia delle entrate

Più di 900 mila rimborsi fiscali a persone fisiche per ben 600 milioni di euro. Sono i dati comunicati dall’Agenzia delle entrate la quale spiega che i rimborsi sono relativi per la maggior parte all’Irpef e sono stati chiesti nelle dichiarazioni dei redditi presentate fino al 2007.

Più di 900 mila rimborsi fiscali a persone fisiche per ben 600 milioni di euro. Sono i dati comunicati dall’Agenzia delle entrate la quale spiega che i rimborsi sono relativi per la maggior parte all’Irpef e sono stati chiesti nelle dichiarazioni dei redditi presentate fino al 2007.

Quest’ultima tornata – si legge in una nota dell’Agenzia – porta quasi a quota 9 miliardi le somme restituite a famiglie e imprese nel solo primo semestre del 2009.

I 600 milioni di rimborso da parte del Fisco riguardano quindi in gran parte l’Irpef. L’Agenzia delle Entrate consiglia di ricorrere alla modalità di accredito sul conto corrente. Occorrerà comunicare le proprie coordinate bancarie esclusivamente presso un ufficio o in via telematica (tramite i sistemi telematici attivati dal Fisco).

Contribuenti minimi: le agevolazioni sull’IVA e sull’IRPEF

I contribuenti titolari di partita IVA che hanno un basso giro d’affari possono avvalersi già da tempo del cosiddetto “regime dei contribuenti minimi“, che garantisce semplificazioni a livello contabile oltre a numerose esenzioni di imposta. Una delle agevolazioni del regime è quella dell’esenzione dall’imposta sul valore aggiunto; il contribuente, di norma un piccolo lavoratore autonomo, o libero professionista, può infatti emettere le fatture senza IVA ai sensi del “regime dei minimi”, ragion per cui non è obbligato/tenuto al versamento mensile o trimestrale dell’imposta sul valore aggiunto. L’esenzione IVA vale sia sui ricavi, sia sui costi; questo significa che un contribuente in “regime dei minimi” emette le fatture senza IVA ma non può scaricare l’imposta sul valore aggiunto pagata per gli acquisti; c’è quindi esenzione IVA sui ricavi e divieto di detrazione IVA sugli acquisti.

I contribuenti titolari di partita IVA che hanno un basso giro d’affari possono avvalersi già da tempo del cosiddetto “regime dei contribuenti minimi“, che garantisce semplificazioni a livello contabile oltre a numerose esenzioni di imposta. Una delle agevolazioni del regime è quella dell’esenzione dall’imposta sul valore aggiunto; il contribuente, di norma un piccolo lavoratore autonomo, o libero professionista, può infatti emettere le fatture senza IVA ai sensi del “regime dei minimi”, ragion per cui non è obbligato/tenuto al versamento mensile o trimestrale dell’imposta sul valore aggiunto. L’esenzione IVA vale sia sui ricavi, sia sui costi; questo significa che un contribuente in “regime dei minimi” emette le fatture senza IVA ma non può scaricare l’imposta sul valore aggiunto pagata per gli acquisti; c’è quindi esenzione IVA sui ricavi e divieto di detrazione IVA sugli acquisti.

Rimborsi Irpef: nella Regione Abruzzo vengono consegnati “ad personam”

Per venire incontro ai contribuenti dell’Abruzzo, ed in particolare a quelli delle aree colpite dal terremoto dello scorso 6 aprile, l’Agenzia delle Entrate, contrariamente a quanto prevede la procedura dei rimborsi fiscali attraverso l’invio a mezzo posta del mandato a riscuotere, sta provvedendo in questi giorni a consegnare gli avvisi “ad personam”. I soggetti interessati ai rimborsi fiscali, inerenti all’imposta sul reddito delle persone fisiche (IRPEF), sono circa 1.300, i quali a causa del terremoto non sono più reperibili presso le proprie abitazioni ma presso le strutture dove attualmente vengono ospitati. Il mandato a riscuotere dei rimborsi IRPEF, per complessivi 750 mila euro, viene quindi consegnato direttamente nelle mani del contribuente che si trova o nelle tendopoli, oppure presso le strutture alberghiere dell’Abruzzo.

Per venire incontro ai contribuenti dell’Abruzzo, ed in particolare a quelli delle aree colpite dal terremoto dello scorso 6 aprile, l’Agenzia delle Entrate, contrariamente a quanto prevede la procedura dei rimborsi fiscali attraverso l’invio a mezzo posta del mandato a riscuotere, sta provvedendo in questi giorni a consegnare gli avvisi “ad personam”. I soggetti interessati ai rimborsi fiscali, inerenti all’imposta sul reddito delle persone fisiche (IRPEF), sono circa 1.300, i quali a causa del terremoto non sono più reperibili presso le proprie abitazioni ma presso le strutture dove attualmente vengono ospitati. Il mandato a riscuotere dei rimborsi IRPEF, per complessivi 750 mila euro, viene quindi consegnato direttamente nelle mani del contribuente che si trova o nelle tendopoli, oppure presso le strutture alberghiere dell’Abruzzo.

Modello Unico 2009: le imposte che si possono rateizzare

Per quest’anno, a seguito del ritardo con cui è stato messo a disposizione il software “Gerico 2009“, i contribuenti che sono chiamati a mettersi in regola con gli studi di settore potranno pagare le imposte con trenta giorni di proroga, dal 16 giugno al nuovo termine del 16 luglio 2009, senza alcuna maggiorazione che, nello specifico, è pari allo 0,40% dell’importo da versare. Pur tuttavia, resta valida per i contribuenti la possibilità di avvalersi dell’opzione di pagamento rateale delle imposte effettuando il primo versamento a luglio e poi con opportunità di dilazione fino al prossimo mese di novembre. Ma quali imposte si possono rateizzare? Ebbene, il contribuente può effettuare il saldo in dilazione avendo la possibilità di poter pagare a rate sia l’IRPEF, sia l’IRES, ma anche l’IRAP; trattasi, tra l’altro, di un’opportunità aperta a tutti i contribuenti, anche se non sono titolari di partita IVA. Ad esempio, a luglio 2009 una persona fisica può optare per pagare l’IRAP in un’unica soluzione e rateizzare l’IRPEF in rate mensili di eguale importo entro e non oltre il termine del 16 novembre 2009. Oppure si può pagare a saldo l’IRAP, pagare a saldo l’IRPEF relativa ai redditi percepiti nel 2008, e portare in rateazione il primo acconto IRPEF per il 2009. Oppure, se le disponibilità di cassa sono ridotte al lumicino, si può rateizzare tutto con rate di pari importo fino al mese di novembre, ovverosia in cinque rate.

Per quest’anno, a seguito del ritardo con cui è stato messo a disposizione il software “Gerico 2009“, i contribuenti che sono chiamati a mettersi in regola con gli studi di settore potranno pagare le imposte con trenta giorni di proroga, dal 16 giugno al nuovo termine del 16 luglio 2009, senza alcuna maggiorazione che, nello specifico, è pari allo 0,40% dell’importo da versare. Pur tuttavia, resta valida per i contribuenti la possibilità di avvalersi dell’opzione di pagamento rateale delle imposte effettuando il primo versamento a luglio e poi con opportunità di dilazione fino al prossimo mese di novembre. Ma quali imposte si possono rateizzare? Ebbene, il contribuente può effettuare il saldo in dilazione avendo la possibilità di poter pagare a rate sia l’IRPEF, sia l’IRES, ma anche l’IRAP; trattasi, tra l’altro, di un’opportunità aperta a tutti i contribuenti, anche se non sono titolari di partita IVA. Ad esempio, a luglio 2009 una persona fisica può optare per pagare l’IRAP in un’unica soluzione e rateizzare l’IRPEF in rate mensili di eguale importo entro e non oltre il termine del 16 novembre 2009. Oppure si può pagare a saldo l’IRAP, pagare a saldo l’IRPEF relativa ai redditi percepiti nel 2008, e portare in rateazione il primo acconto IRPEF per il 2009. Oppure, se le disponibilità di cassa sono ridotte al lumicino, si può rateizzare tutto con rate di pari importo fino al mese di novembre, ovverosia in cinque rate.

Aliquote IRPEF 2009: le aree di esenzione

Nel nostro Paese non tutti i lavoratori ed i pensionati sono obbligati ai fini IRPEF a pagare le tasse. Con l’ultima revisione degli scaglioni effettuata negli anni scorsi, infatti, la vecchia “no tax area” ha lasciato spazio ad un’area di esenzione dall’IRPEF in concomitanza con l’entrata in vigore del meccanismo delle detrazioni di imposta al posto delle “vecchie” deduzioni fiscali dal reddito. Ebbene, lo ricordiamo, l’imposta sul reddito delle persone fisiche (IRPEF) è progressiva, ragion per cui si applica a scaglioni in base al reddito conseguito ed ai componenti del proprio nucleo familiare. Pur tuttavia, se il reddito del lavoratore o del pensionato è al di sotto di una determinata soglia, scatta l’esenzione con la conseguenza che ai fini IRPEF il contribuente non è tenuto a pagare nulla; l’area di esenzione, inoltre, tende ad ampliarsi in funzione del numero di familiari a carico.

Nel nostro Paese non tutti i lavoratori ed i pensionati sono obbligati ai fini IRPEF a pagare le tasse. Con l’ultima revisione degli scaglioni effettuata negli anni scorsi, infatti, la vecchia “no tax area” ha lasciato spazio ad un’area di esenzione dall’IRPEF in concomitanza con l’entrata in vigore del meccanismo delle detrazioni di imposta al posto delle “vecchie” deduzioni fiscali dal reddito. Ebbene, lo ricordiamo, l’imposta sul reddito delle persone fisiche (IRPEF) è progressiva, ragion per cui si applica a scaglioni in base al reddito conseguito ed ai componenti del proprio nucleo familiare. Pur tuttavia, se il reddito del lavoratore o del pensionato è al di sotto di una determinata soglia, scatta l’esenzione con la conseguenza che ai fini IRPEF il contribuente non è tenuto a pagare nulla; l’area di esenzione, inoltre, tende ad ampliarsi in funzione del numero di familiari a carico.

Tasse: più equità con una riforma profonda ed incisiva

Le inefficienze del nostro sistema fiscale creano disuguaglianze e penalizzano quelle categorie sulle quali il prelievo è alla fonte, ovverosia i pensionati ed i lavoratori dipendenti. Per questo, secondo quanto messo in evidenza dal leader della CISL Raffaele Bonanni nella sua relazione al congresso del Sindacato, è necessaria una profonda e incisiva riforma del nostro sistema fiscale senza sostanzialmente continuare con interventi “tampone” parziali e/o occasionali. Il leader della CISL, di conseguenza, ritiene che l’azione di lotta e di contrasto all’evasione fiscale possa affermarsi solamente se c’è una diffusione e l’affermazione di una cultura della legalità a livello fiscale, ed in tal senso Bonanni ritiene giusto che così come il lavoro dipendente paga le tasse alla luce del sole, allo stesso modo per quello autonomo è necessario che venga reintrodotto l’obbligo della tracciabilità dei pagamenti. La perdita di potere d’acquisto per i salari e le pensioni è infatti oramai una vera e propria emergenza nazionale, al punto che l’OCSE in un recente rapporto ci ha relegato al 23-esimo posto su trenta Paesi monitorati.

Le inefficienze del nostro sistema fiscale creano disuguaglianze e penalizzano quelle categorie sulle quali il prelievo è alla fonte, ovverosia i pensionati ed i lavoratori dipendenti. Per questo, secondo quanto messo in evidenza dal leader della CISL Raffaele Bonanni nella sua relazione al congresso del Sindacato, è necessaria una profonda e incisiva riforma del nostro sistema fiscale senza sostanzialmente continuare con interventi “tampone” parziali e/o occasionali. Il leader della CISL, di conseguenza, ritiene che l’azione di lotta e di contrasto all’evasione fiscale possa affermarsi solamente se c’è una diffusione e l’affermazione di una cultura della legalità a livello fiscale, ed in tal senso Bonanni ritiene giusto che così come il lavoro dipendente paga le tasse alla luce del sole, allo stesso modo per quello autonomo è necessario che venga reintrodotto l’obbligo della tracciabilità dei pagamenti. La perdita di potere d’acquisto per i salari e le pensioni è infatti oramai una vera e propria emergenza nazionale, al punto che l’OCSE in un recente rapporto ci ha relegato al 23-esimo posto su trenta Paesi monitorati.

Rimborsi fiscali: in Italia procedono a passo di lumaca

Di norma quando si tratta di pagare le tasse è rigorosamente necessario pagare entro i termini, altrimenti iniziano immediatamente a maturare le sanzioni, anche quando si salda con il ravvedimento. Le sanzioni poi aumentano se sui debiti fiscali scatta l’accertamento, ed ancor di più se il debito viene iscritto a ruolo per l’avvio delle procedure di riscossione. Ma se quando le tasse si devono pagare non c’è remissione di peccati, lo stesso non dicasi quando deve essere il contribuente ad ottenere il rimborso da parte dell’Amministrazione finanziaria. Certo, la Legge prevede che i rimborsi avvengano con la maturazione degli interessi, ma questo non rende comunque felice il contribuente se poi in media ci vogliono anche dieci anni ed oltre per vedersi restituito quanto dovuto. La conseguenza è che in Italia, come messo in evidenza da Contribuenti.it – Associazione Contribuenti Italiani, lo Stato risulta essere e continua ad essere in materia di rimborsi fiscali un pessimo e cattivo pagatore, con tempi medi di rimborso pari a quasi quattordici anni, e con la conseguenza che spesso, in certi casi, il rimborso arrivi al contribuente quando oramai non è più in vita.

Di norma quando si tratta di pagare le tasse è rigorosamente necessario pagare entro i termini, altrimenti iniziano immediatamente a maturare le sanzioni, anche quando si salda con il ravvedimento. Le sanzioni poi aumentano se sui debiti fiscali scatta l’accertamento, ed ancor di più se il debito viene iscritto a ruolo per l’avvio delle procedure di riscossione. Ma se quando le tasse si devono pagare non c’è remissione di peccati, lo stesso non dicasi quando deve essere il contribuente ad ottenere il rimborso da parte dell’Amministrazione finanziaria. Certo, la Legge prevede che i rimborsi avvengano con la maturazione degli interessi, ma questo non rende comunque felice il contribuente se poi in media ci vogliono anche dieci anni ed oltre per vedersi restituito quanto dovuto. La conseguenza è che in Italia, come messo in evidenza da Contribuenti.it – Associazione Contribuenti Italiani, lo Stato risulta essere e continua ad essere in materia di rimborsi fiscali un pessimo e cattivo pagatore, con tempi medi di rimborso pari a quasi quattordici anni, e con la conseguenza che spesso, in certi casi, il rimborso arrivi al contribuente quando oramai non è più in vita.

L’Erasmus Mundus non rileva ai fini Irpef e Irap

Con la risoluzione 109/E l’Agenzia delle Entrate è voluta intervenire riguardo al trattamento fiscale da applicare alle borse di studio facenti parte del programma universitario Erasmus Mundus: l’Agenzia ha pubblicato il documento, in risposta ad una precisa richiesta di un’Università, precisando che questo programma di studio, il quale prevede la corresponsione da parte del governo italiano di borse di studio finanziate dalla Comunità Europea a cittadini stranieri, è escluso dall’imponibile Irpef e non rileva nemmeno ai fini della determinazione della base imponibile Irap. Quindi, per essere più precisi e dettagliati, possiamo dire che l’ateneo ritiene questi sussidi meritevoli di un regime fiscale agevolato, adducendo come motivazioni principali le finalità istituzionali insite nel programma stesso, che ha il preciso intento di incentivare la promozione della cooperazione e della mobilità internazionale.

Con la risoluzione 109/E l’Agenzia delle Entrate è voluta intervenire riguardo al trattamento fiscale da applicare alle borse di studio facenti parte del programma universitario Erasmus Mundus: l’Agenzia ha pubblicato il documento, in risposta ad una precisa richiesta di un’Università, precisando che questo programma di studio, il quale prevede la corresponsione da parte del governo italiano di borse di studio finanziate dalla Comunità Europea a cittadini stranieri, è escluso dall’imponibile Irpef e non rileva nemmeno ai fini della determinazione della base imponibile Irap. Quindi, per essere più precisi e dettagliati, possiamo dire che l’ateneo ritiene questi sussidi meritevoli di un regime fiscale agevolato, adducendo come motivazioni principali le finalità istituzionali insite nel programma stesso, che ha il preciso intento di incentivare la promozione della cooperazione e della mobilità internazionale.

Pornotax o tassa etica: pronti i codici tributo per pagarla

L’Agenzia delle Entrate ha reso noto che è tutto pronto per pagare la cosiddetta “tassa etica”, ovverosia quell’addizionale, sia relativa all’IRES, sia all’IRPEF, sui redditi netti a carico di due categorie di contribuenti: quelli operanti a vario titolo nel settore pornografico, e quelli che fanno leva sulla “credulità popolare” attraverso trasmissioni in TV durante le quali si viene invitati a telefonare ad un numero a pagamento. Scatta quindi la tassazione addizionale sui redditi 2008, detta anche “Pornotax“, visto che va ad inasprire la tassazione a carico di chi vende, distribuisce e produce materiale pornografico, senza escludere anche chi il materiale pornografico lo rappresenta. L’Amministrazione finanziaria ha così provveduto a mettere a punto, con la circolare numero 107/E, i codici tributo per pagare acconti e saldi per le addizionali IRPEF e IRES attraverso il modello F24.

L’Agenzia delle Entrate ha reso noto che è tutto pronto per pagare la cosiddetta “tassa etica”, ovverosia quell’addizionale, sia relativa all’IRES, sia all’IRPEF, sui redditi netti a carico di due categorie di contribuenti: quelli operanti a vario titolo nel settore pornografico, e quelli che fanno leva sulla “credulità popolare” attraverso trasmissioni in TV durante le quali si viene invitati a telefonare ad un numero a pagamento. Scatta quindi la tassazione addizionale sui redditi 2008, detta anche “Pornotax“, visto che va ad inasprire la tassazione a carico di chi vende, distribuisce e produce materiale pornografico, senza escludere anche chi il materiale pornografico lo rappresenta. L’Amministrazione finanziaria ha così provveduto a mettere a punto, con la circolare numero 107/E, i codici tributo per pagare acconti e saldi per le addizionali IRPEF e IRES attraverso il modello F24.